Article • 9 min read

5 façons dont les services financiers misent sur l’assistance client conversationnelle

Est-il vrai que les sociétés de services financiers sont en retard dans l’adoption de nouveaux logiciels et technologies ?

Par Hannah Wren, Rédaction Zendesk

Dernière mise à jour 5 décembre 2022

Pourquoi les services financiers ont-ils la réputation d’être lents à adopter de nouvelles technologies ? Selon Forbes, ce sont des facteurs tels que la complexité de la réglementation ou de la conception et du déploiement des nouvelles technologies qui rendent la tâche difficile.

Malgré cette réputation, les institutions de services financiers telles que les banques et les agences de prêt adoptent bel et bien de nouvelles technologies. Nos données montrent que plus de 70 % des clients s’attendent à des expériences conversationnelles lorsqu’ils interagissent avec les marques, et leurs attentes ne sont pas différentes lorsqu’il s’agit d’institutions financières.

Pensez à l’utilisation de canaux de messagerie pour rester en contact avec les clients, de bots basés sur l’IA pour trier les demandes et d’interfaces utilisateur back-end qui permettent aux institutions financières de garder facilement le contrôle sur les données des clients, et ce, en toute sécurité.

Ci-dessous, nous avons décrit cinq façons dont les expériences conversationnelles, par exemple via la messagerie, les bots et l’intelligence artificielle, sont utilisées dans le secteur financier pour offrir de meilleures expériences clients, ce qui s’avère payant à long terme.

1. Moderniser le centre de contact

Prenons les marqueurs d’une mauvaise expérience client : De longs temps d’attente, le besoin de se répéter sans cesse et un maximum de friction pour arriver à une solution, s’il y en a une. Des logiciels de centre de contact dépassés peuvent aggraver tous ces problèmes, et les banques ne sont pas étrangères aux vieilles solutions logicielles.

Pour commencer, il faudrait simplifier l’interface d’agent. Les anciennes solutions de centre de contact sur lesquelles les institutions financières s’appuient généralement ressemblent souvent à un fourre-tout de logiciels internes, d’intégrations tierces et de canaux obsolètes, accumulés au fil des ans. Les appels, les e-mails et peut-être même les chats en direct sont traités de façon isolée, des processus particulièrement inefficaces qui finissent par coûter à ces institutions plus que ce qu’elles ne devraient dépenser.

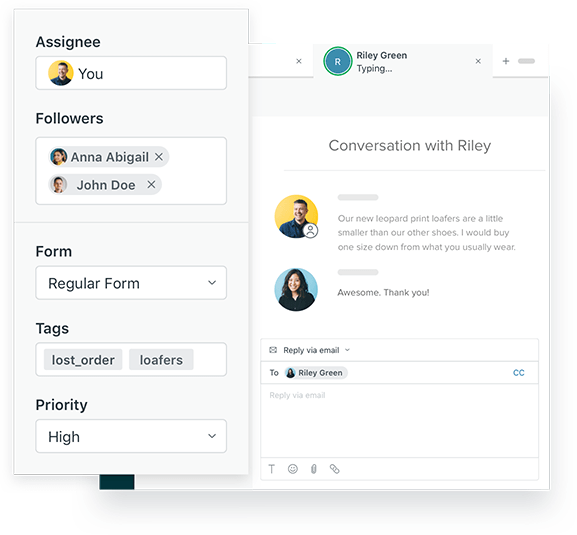

Une interface moderne et conversationnelle où les agents peuvent suivre tous leurs tickets à partir de n’importe quel canal (que ce soit via la messagerie, le téléphone ou les e-mail) aide vos équipes à long terme. Afin de maintenir une expérience fluide, l’Espace de travail d’agent de Zendesk présente des données pertinentes sur les clients, ce qui fait gagner du temps à vos collaborateurs.

Les agents ont une visibilité sur les interactions précédentes et les informations des clients, ainsi qu’un accès à des flux de travail automatisés, des macros et des déclencheurs qui leur font gagner du temps et améliorent leur efficacité. Peut-être plus important encore, Zendesk peut être intégré en toute sécurité à d’autres systèmes utilisés dans l’organisation.

2. Une expérience client plus personnelle

Pourquoi les clients souhaitent-ils une expérience plus personnalisée ? Souvent, c’est parce que les interactions avec les marques peuvent sembler complètement impersonnelles. Lorsque les gens sont traités comme un numéro ou un ticket plutôt que ce qu’ils sont (à savoir des personnes à part entière), ils auront moins de scrupules à chercher ailleurs un meilleur service.

Considérez les nombreuses façons dont les gens interagissent avec les marques de services financiers au quotidien. Ils envoient de l’argent dans des applications tierces, consultent leurs services bancaires en ligne, font des demandes de prêts et de cartes de crédit, et prennent des rendez-vous avec des prêteurs et des conseillers. Chacune de ces marques et institutions aura une grande empreinte numérique qui aura à son tour un impact sur la façon dont leurs clients les considèrent. Lorsque le moment est venu pour ces clients de demander de l’aide, ils veulent être reconnus pour ce qu’ils sont et le temps qu’ils passent avec ces marques.

L’une des façons d’assurer la personnalisation de l’expérience client est d’offrir une assistance via les canaux de messagerie, comme WhatsApp ou iMessage, et à travers votre présence web et mobile. L’intégration de l’assistance sur plusieurs canaux crée une expérience unifiée, et les bons outils en back-end donnent une impression de continuité au client.

Certains canaux de messagerie peuvent être utilisés pour envoyer des notifications aux clients, par exemple si un prêt ou un virement est approuvé. Si les clients interviennent dans la conversation ou répondent à la notification, les agents disposent de tout le contexte nécessaire pour comprendre la nature de la requête, sans obliger le client à se répéter.

3. Une assistance exploitable et proactive

Grâce à une assistance proactive par messagerie, les entreprises peuvent anticiper les besoins des clients avant qu’ils ne surviennent. Par exemple, l’activation de la messagerie sur un site web peut aider à la génération de leads lors de la demande d’un prêt, qui nécessite souvent un long formulaire web à plusieurs étapes. L’intégration de la messagerie permet aux prospects de poser des questions avant de se retrouver bloqués, ce qui réduit les risques qu’ils abandonnent le formulaire.

Les banques peuvent utiliser la messagerie pour avertir leurs clients de manière proactive en cas de paiements suspects, lorsqu’une facture arrive bientôt à échéance ou si le solde d’un compte est bas. Ce qui rend ces notifications exploitables, c’est que les clients peuvent y donner suite au sein du thread, par exemple en confirmant qu’ils sont bien l’auteur d’une dépense ou en demandant de bloquer momentanément leur carte si ce n’est pas le cas. Si le message provient d’un profil commercial vérifié plutôt que d’un SMS mystérieux, le client se sentira plus en sécurité lors de la transaction. Des fonctionnalités telles que les profils d’entreprise vérifiés sur WhatsApp ajoutent de la crédibilité aux canaux de messagerie tiers, car les clients savent de qui provient la notification.

Les messages sortants sont proactifs, mais la plupart du temps, ils ne sont pas conversationnels. Une vraie expérience conversationnelle nécessite une couche supplémentaire pour unifier les messages de chaque canal en une seule conversation, donnant aux agents le contexte qui leur permet de savoir à quel message sortant le client répond. Ils ont également accès à des informations générales pertinentes sur ce client, comme son nom, son adresse e-mail et son type de compte. Sans accès à ce contexte crucial, les agents sont complètement perdus, et il est pratiquement impossible de donner une réponse rapide et personnalisée.

4. L’automatisation, pour des workflows plus efficaces

Malgré la réputation selon laquelle les banques sont réticentes à adopter de nouveaux outils, il existe quelques exemples bien connus de marques de services financiers qui ont misé sur les bots. Le chatbot Erica de Bank of America, par exemple, évite à 98 % des demandes des clients d’être remontées à un agent, tout en faisant apparaître des informations sur l’utilisation du compte et en proposant des services de montée en gamme.

L’automatisation peut faire gagner beaucoup de temps aux institutions financières en absorbant les questions les plus courantes et en veillant à ce que les conversations soient redirigées vers le bon service ou le bon agent, doté de la bonne expertise. Les bots peuvent être configurés pour répondre aux FAQ, faire remonter les informations de la base de connaissances et orienter la conversation vers une résolution avant qu’une personne réelle ne doive intervenir.

Si une assistance en direct est nécessaire (et elle l’est souvent), les bots peuvent collecter des informations qualifiantes pour orienter la conversation dans la bonne direction, en fournissant à l’agent tout le contexte nécessaire.

Lorsque Mode, entreprise innovante dans le domaine de la fintech, a dû remanier son expérience client, elle a déployé la messagerie et l’automatisation pour s’attaquer au volume élevé de tickets et mieux gérer les relations avec ses clients. Grâce à l’automatisation intégrée, Mode peut répondre aux demandes 24 heures sur 24, 7 jours sur 7, tout en réduisant le volume des tickets, ce qui permet aux agents d’avoir le temps de se concentrer sur les demandes plus complexes.

« Zendesk inclut une partie de la conversation du bot dans le ticket afin que nous ayons un contexte complet et que nous puissions poursuivre l’interaction de manière fluide », explique Phil Andrews, responsable principal des opérations clients. « En termes de CX, il est utile de voir sur quelles options les clients ont déjà cliqué. Pour l’agent, il est pratique d’avoir un enregistrement de la conversation, afin d’éviter la perte d’informations et de gagner du temps en n’obligeant pas le client à se répéter. »

5. Une expérience intégrée et globale

Les expériences conversationnelles créent de meilleures expériences clients, mais l’assistance n’est qu’un aspect de la relation client. Pour fournir un service client de classe mondiale, les institutions financières ont besoin d’une solution d’assistance qui fonctionne en harmonie avec leurs autres systèmes.

Lorsque LendingClub a intégré son système téléphonique Cisco à Zendesk, l’entreprise a libéré du temps à ses agents dédiés pour qu’ils puissent se concentrer sur d’autres canaux, en rationalisant les workflows avec l’automatisation et en absorbant les question les plus fréquentes avec Answer Bot.

« Answer Bot a été utile pour répondre à certaines questions simples de nos clients. Nous sommes heureux de voir les clients trouver les réponses dont ils ont besoin au moment où ils en ont besoin. Answer Bot les oriente dans la bonne direction pour trouver des solutions de manière autonome », a déclaré Alina Doyle, spécialiste chez LendingClub.

La création et la gestion d’une base de connaissances permet de réduire le nombre de tickets que vos agents doivent traiter, en donnant aux clients une chance d’opter pour le self-service, tandis que l’automatisation peut faire apparaître les articles de la base de connaissances dans les conversations afin de guider le client vers une solution, sans avoir besoin de faire appel à un agent.